明星基金败给巴菲特,带给我们怎样的启发

前言:

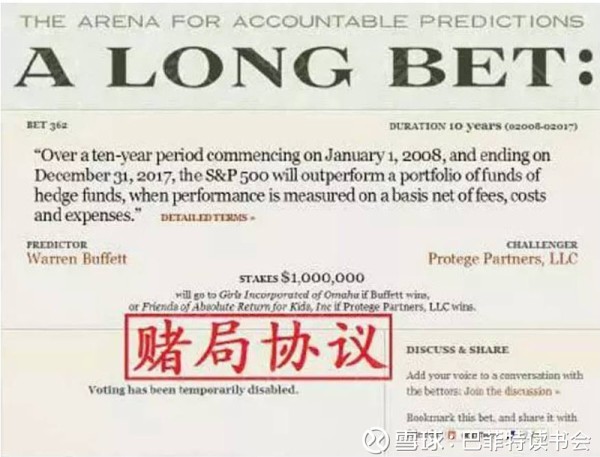

十年前,巴菲特参与了一场“赌局”,对手是Protégé Partners,背景阵容相当豪华:

1.选择了五只“基金中的基金”,并预计它将超过标准普尔500指数。这不是特例。这五只基金中的基金涵盖了超过200个对冲基金。

2.它选择了五位投资专家,后者又聘请了数百名投资专家,每位投资专家管理着他或她自己的对冲基金。这个组合是一个精英团队,充满了才智,激情和自信。

3.五个基金中的基金的管理人员还拥有另一个优势:他们可以 - 也确实可以 - 在十年内重组他们的对冲基金投资组合,投资新的“明星基金”,同时退出那些表现欠佳的对冲基金。

4.Protégé的每一位经理都获得很多激励:基金的基金经理和对冲基金经理,都可以获得很大的收益,即使这些是因为市场总体向上而获得的收益。(自从我们掌控伯克希尔以来的43年里,标普500指数的上涨年份远超下跌年份。)

结果是明星基金的收益率远低于标普指数,而巴菲特的成绩却远高于标普指数。明星团队为什么会失败?这给我们投资人带来什么样的启发?在本文的第四部分,巴菲特从这场赌局中做了深刻的总结。我们认为,这份总结,是本年度股东的信最重要的内容。

伯克希尔哈撒韦2018年致股东的信精华解读:

最新成绩(2017年):

2017年伯克希尔净资产增值653亿美元,每股账面价值增幅23.0%,而标普500指数的增幅为21.8%,伯克希尔跑赢标普500指数1.2个百分点。

历史成绩(1965-2017年):

在过去的53年里(现在管理层接手以来),伯克希尔每股账面价值从19美元增长到211750美元,复合年增长率为19.1%,明显超过标普500指数的9.9%。伯克希尔整体增长率1088029%(一万倍以上),同期标普500指数增长率15508%(一百多倍)。

持股变动:

伯克希尔2017年大幅增持苹果公司的股票,新增美国银行的股票,中国公司比亚迪也成功挤到前15大重仓股之列。同时2017年大幅减持IBM,IBM转型不成功,连续三年负收益,因此及时止损,这也反映了巴菲特会对错误的决策及时纠正。

业绩说明:

2017年的业绩标准变动:我们大部分的收益并非来自我们在伯克希尔所完成的任何事情。但是650亿级美元的收益仍然是真实可信的 - 敬请放心。只是其中只有360亿美元来自伯克希尔的日常运营,剩下的290亿美元是12月国会修订美国税法带给我们的。(扣非后的结果巴菲特并不满意)

5月6日股东大会上,巴菲特提到:保险的情况,公司今年的利润不错,去年并不是很好……由于有了税法的改变,原来税率是35%,现在只要21%的比例,也对我们有极大的帮助。

关于美国通用会计准则(GAAP)新规:新规则规定,我们所持有股票的未实现投资收益和亏损的净变化值必须包括在我们向您报告的所有净利润数据中。这一要求将导致我们的美国公认会计准则利润产生非常剧烈和反复无常的波动。在报告的净利润中包括如此大的波动,会淹没能描述我们经营业绩的真正重要数字。如果出于分析目的,伯克希尔的“盈利”将毫无用处,还会经常误导评论员和投资者。(伯克希尔的投资人需要重点理解本段内容)

重点业务板块:

四大板块提高了伯克希尔公司的价值:(1)庞大的独立收购;(2)适合我们已有业务的补强收购;(3)在我们许多不同业务部门的内部销售增长以及利润率提高;(4)我们的巨大股票与债券投资组合的投资收益。

@今日话题

一、收购业务

A收购独立企业的标准:

1.我们寻找的关键品质是持久的竞争力;

2.有能力且高品质的管理团队;

3.经营业务所需的有形资产净值具有良好的回报率;

4.内部增长带来可观的回报的机会;

5.以及最后一点,合理的收购价格。

我们回顾2017年的并购交易时,最后一条几乎构成了所有交易的障碍,因为一家还不错、但远够不上令人瞩目的企业的价格都达到了历史最高水平。的确,面对一群乐观的收购者,价格似乎无关紧要。

B市场为什么会出现疯狂收购&我们的原则

部分原因是因为CEO的职位自我选择了“勇于尝试者”这一类型。如果华尔街分析师或董事会成员敦促这类CEO考虑可能的收购交易,那就像告诉你家正在成长中的青年人一定要有正常性生活一样。

一旦一位CEO渴望进行交易,他/她绝对不会缺少进行收购的正当理由。属下们会欢呼,憧憬着扩大业务领域,并期待通常随着企业规模扩大而提高的薪酬水涨船高。嗅到巨大利润气味的投资银行家也会鼓掌欢迎。(记住!永远不要问理发师你需不需要理发!) 如果目标的历史表现不足以证明收购是正确的,也会有人预测出很大的“协同效益”。试算表从来不会令人失望。(总是体现了投资银行家的意愿)。

我们都认为,拿你拥有的东西来冒险以获得你不需要的东西,这是疯狂的。

尽管我们最近收购寥寥,但查理和我相信,伯克希尔仍会适时进行大规模采购。 与此同时,我们仍将坚持最简单的指导原则:其他人处理事务的谨慎程度越低,我们越应该谨慎行事。

C 2017年,我们明智的独立决策——PFJ

就是收购Pilot Flying J(“PFJ”)38.6%的合伙人权益。该公司年销售额约为200亿美元,并且已成为美国国内领先的旅游运营商。管理着整个北美750个地区27000名员工。伯克希尔与PFJ有一份合同协议,约定在2023年将PFJ的合伙权益增加到80%;Haslam家族成员将拥有剩下的20%。伯克希尔很高兴成为他们的合作伙伴。

如果您行驶在州际公路上时,请选择PFJ销售的汽油和柴油,与此同时,她的食物也很美味。如果您是长途驾驶,请记住,我们有5200个带淋浴间的房间可供选择。

D补强收购

Clayton Homes在2017年收购了两家传统住宅建筑商,这一举措使我们三年前进入的这一领域的存在份额增加了一倍多。通过收购科罗拉多州的Oakwood Homes和伯明翰的Harris Doyle,我预计2018年住宅建成量将超过10亿美元。Clayton的重点仍然是建造房屋,无论是建筑还是融资方面。

2017年,Clayton通过自己的零售业务销售了19,168套房屋,并向独立零售商批发了26,706套房屋。 总而言之,Clayton去年占房屋建造市场的49%。占据这个行业领先份额 - 大约竞争对手的三倍 - Clayton所取得的成绩已远超2003年刚加入伯克希尔时的13%。

Clayton Homes和PFJ都位于诺克斯维尔,Clayton和Haslam家族也一直是世交。Kevin Clayton对Haslams关于伯克希尔附属企业优势的评价,以及他对Haslams家族的赞赏都促成了收购PFJ交易的达成。

在2016年底前,我们的地板铺装业务Shaw Industries公司收购了美国地板公司(U.S. Floors “USF”),这是一家快速增长的豪华乙烯基砖分销商。USF的经理人Piet Dossche和Philippe Erramuzpe使该公司2017年销售额增长了40%,在此期间,他们的业务与Shaw‘s整合在一起。 很显然,我们在购买USF时获得了巨大的人力资产和商业资产。

我已多次向您介绍了Home Services,也就是我们不断增长的房地产经纪业务。伯克希尔在2000年通过收购MidAmerican Energy(现称为伯克希尔哈撒韦能源公司)的多数股权进入该领域。当时MidAmerican主要经营范围是电力领域,而我最初也很少关注Home Services。到2016年底HomeServices已拥有美国第二大的经纪业务部门,尽管如此它仍远远落后于领导者Realogy。然而,在2017年HomeServices出现爆炸式增长。我们收购了业内第三大运营商Long和Foster,以及第12大的Houlihan Lawrence以及Gloria Nilson。通过这些采购,我们增加了12,300名代理,将总数提高到40,950。HomeServices现在已接近在全国房屋销售额中领先.

注:以上“补强收购”我们从业态上看到公司之间的业务上可能的协同性:房屋建造—建筑—融资—地板铺装--豪华乙烯基砖—房产经纪;精密铸件—飞机。

二、保险业务

A我们如何以及为什么要进入这一领域

由于保险业务的天然特点,我们能将这些(浮存金)投入有价证券中。将这一投资组合重新部署到证券,与伯克希尔自己拥有这些证券相比要容易得多。

伯克希尔所支付的净资产之上的190万美元溢价为我们带来了一份通常将产生承保收益的保险业务。更重要的是,保险业务带来了1940万美元的“浮存金”,即属于他人但由我们的两家保险公司持有的钱。

从那以后,浮存金对伯克希尔来说就非常重要。当我们投资这些资金时,我们投资的所有股息,利息和收益都属于伯克希尔。(当然,如果我们遭遇投资亏损,也会记在我们的账簿上。)

B财产和伤亡保险的浮存特性体现在几个方面:

(1)保费通常是先付给公司,而损失发生在保单的有效期内,通常是六个月或一年的期限;

(2)虽然有些理赔,例如汽车修理,很快就要付钱,但是其他的,比如石棉曝险造成的危害 - 可能需要很多年才能浮现,以及更长的时间来评估和解决;

(3)保险赔付有时分布在数十年的时间内,比如我们工人的保单持有人之一所雇佣的一名工人受到永久性伤害,此后需要昂贵的终身护理。

浮存金通常随着保险金的增加而增长。

此外,某些专注于医疗事故或产品责任等业务(行话叫做“长尾”)的特定P/C保险商获得的浮存金通常更多,比方说车祸保险与住宅综合保险,这些险种要求保险商几乎立即向索赔者支付维修款项。

按保险金额计算,我们现在是美国第二大P/C保险企业;而按照浮存金计算,我们是远超第二名的榜首。

在2008至2009年危机当中,我们喜欢持有短期国债,大量的短期国债,这样使我们不必依赖银行或商业票据等融资来源。我们特意将伯克希尔建设得能从容应对经济不稳定局面,包括这种市场长期关闭的极端局面。

浮存金的消极面是有风险,有时候有巨大风险。比如1980年代,保险公司劳埃德的几个长尾保险业务出现了巨大的隐藏问题,一度使这个传奇性的公司几乎面临灭顶之灾。当然,它确实已全面恢复了元气。)

伯克希尔的保险经理是保守与细致的核保人,他们在长期注重品质的文化中进行运营。守纪律的行为在大多数年份里创造了保险盈利,在这种情况下,我们的浮存金成本比零还要低。

C伯克希尔保险业务的竞争力

没有哪家公司可以像伯克希尔一样做好对4000亿美元级损失大灾害的财务准备。也许大部分财险和伤亡险公司将会因此破产。我们无与伦比的财务实力解释了为什么,其他保险公司选择到伯克希尔(而且只能是伯克希尔 ) 来购买大额再保险,以应对很远的未来自己可能不得不支付的大额赔偿。

我在这里补充的唯一一点是,在我们的各种财险/伤亡险业务中有一些非凡的经理为您工作。这是一个没有商业秘密、专利或地理位置优势的行业。

重要的还是人才和资本。我们各类保险公司的经理们提供了聪明才智,而伯克希尔提供了资金。

D子公司的成绩排行榜

在伯克希尔长长的依据利润排列的子公司名单的最前面,是我们保险领域之外的最大五家公司(但它们是按照首字母顺序排列的):Clayton Homes(克莱顿房屋)、International Metalworking、Lubrizol(路博润(1.23, -0.02, -1.60%))、Marmon(玛蒙)和Precision Castparts(精密铸件),它们在2017年实现税前总盈利55亿美元,与这些公司在2016年获得的54亿美元税前总利润相比几乎没有变化。

接下来的五家公司是Forest River, Johns Manville, MiTek, Shaw和TTI,它们的排列方式与前五类似,去年的总利润为21亿美元,高于2016年的17亿美元。

三、投资业务

管理人:托德-寇姆斯(Todd Combs)、泰德-韦施勒(Ted Weschler),他们与我一同管理伯克希尔的投资。二人都独立于我,每人管理的资金均超过120亿美元。我通常是在查看每月投资组合总结时才知道他们作出的决定。在二人管理的250亿美元资金当中,包括伯克希尔某些附属公司超过80亿美元的养老金信托资产。

交易的原则:查理和我认为伯克希尔持有的可交易普通股是一种商业利益,而不是根据其“图表”的形态、分析师的“目标”价或媒体专家的意见而进行买卖的股票代码。相反,我们简单地认为,如果投资对象的业务成功(我们相信大多数投资对象都会成功),我们的投资就也会成功。

股东相关的企业原则(Owner-Related Business Principles)”第六条(第19页)中已阐明:我们希望我们投资对象的未分配盈利至少能通过随后资本收益的方式向我们提供等价物。

不过我确信,我们的投资对象—将所有投资对象视为一个集团的话,他们的留存盈利将随着时间推移,转化为伯克希尔的等量资本收益。

这个表格为我反对借钱炒股提供了最有力的论据。因为完全无法预测短期内股票会跌到什么程度。即使你借的钱很少,你的仓位也没有受到市场下挫的直接威胁,但你的头脑也许会受到恐怖的媒体头条与令人窒息评论的影响,从而惊慌失措。一旦心无静气,你就很难作出好的决定。

四、赌局和债券投资风险启示

去年,十年赌注进行到90%。在去年年度报告的第24 - 26页我已对2007年12月19日开始的赌博进行了详细介绍。现在,赌博已结束。结论已经很明显,伯克希尔超越标普指数,而“明星团队”远远落后于标普。

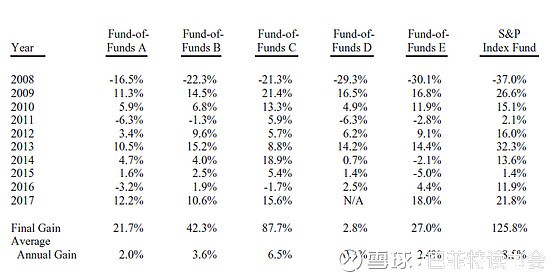

A可怕的手续费:华尔街的专家群体赚钱了,但投资人失落了。

巴菲特说,我之所以下注有两个原因:(1)将我的318,250美元支出实现较大数额回报(如果事情按我的预期发展) 将在2018年初分给奥马哈的Girls公司; (2)宣传我的信念,即我的选择 – 近乎无手续费的标准普尔500指数基金进行投资 - 随着时间的推移,将会取得比大多数投资专业人士更好的回报。

这个问题是非常重要的。美国投资者每年向投资经理支付数目惊人的金钱,还往往会招致很多后续费用。总的来说,这些投资者是否能使他们的资金获得价值?投资者是否真正能从支出获得任何回报?

业绩有好有坏,但手续费永远不变。应该强调的是,这些业绩激励是一个巨大而美味的蛋糕:即使这些基金在这十年中造成了投资者资金损失,他们的管理人员却仍然会变得非常富有。因为这些基金每年要向投资者收取大约占2.5%的固定手续费,其中一部分费用给了基金中的基金的五个经理,剩下的给了对冲基金那200多位经理。

这五只基金中的基金开端良好,在2008年都跑赢了指数基金,然后房子就塌了。在随后的九年里,这五只基金做为一个整体,每年都落后于指数基金。

B这次打赌让我们得到另一个重要的教训。虽然市场通常是理性的,但偶尔也会变得疯狂。抓住市场机会并不需要大智慧,投资者真正需要的是不要理睬大众的恐惧与贪婪,而要把注意力集中在几个简单的基本面上。愿意被其它人在很长时间里认为没有想像力,甚至愚蠢也是必要的。

C我们此次赌博的最后一个教训是:坚持做出重大而“容易”的决定,并避免过度交易。在这十年里,200多位对冲基金经理几乎肯定做出了数以万计的买卖决定。这些管理者中的大多数人无疑认真考虑了他们的决定,而且他们认为这些决定都是有利的。在投资过程中,他们学习了10-K表格,采访了管理层,阅读了贸易期刊,并与华尔街分析师进行交流。

D以风险衡量收益是一个可怕的观点,长期看,证券的风险程度肯定低于债券,而收益却高于债券。

对于长期投资者来说,包括养老基金,大学受捐赠基金和储蓄基金等,比较投资组合中债券与股票的比率来衡量其投资“风险程度”是一个可怕的错误观点。通常,投资组合中的高等级债券会增加风险。

我想我很快会承认,在未来一天、一周甚至一年中,股票的风险都会比短期美国债券风险更大。然而,随着投资者的投资期限延长,假设股票以相对市场利率更合理的市盈率购买,美国股票的多元化投资组合的风险程度会逐渐低于债券。

对于长期投资者来说,包括养老基金,大学受捐赠基金和储蓄基金等,比较投资组合中债券与股票的比率来衡量其投资“风险程度”是一个可怕的错误观点。通常,投资组合中的高等级债券会增加风险。

Protégé和我均购买了面值50万美元的零息国债,因为打了6.4拆,相当于我们每个人只花了318250美元,十年来这些国债便会按50万美元兑现。到2012年11月,他们的年度到期收益率不到1%。或者,确切地说,是0.88%。

考虑到可怜的回报,尤其是与美国股票相比,我们的债券已变成了一种愚蠢 - 真正愚蠢的投资。随着时间的推移,反映美国企业走向的标准普尔500指数,按照市场价值进行适当加权,每股收益(净值)的年收益率远超过10%。

2012年11月,我们考虑到标准普尔500股息的现金回报率为每年2.5%,约为美国国债收益率的三倍。而且这些股息几乎肯定会增长。除此之外,很多标普500公司都保留了巨额资金。这些企业可利用其留存的现金扩大业务范围,或回购其股份。随着时间推移,任何一种方式都会大幅提高每股收益。

在这十年里,200多位对冲基金经理几乎肯定做出了数以万计的买卖决,而我们在这十年中只做了一种投资决定。我们只是简单地决定以超过100倍收益的价格出售我们的债券投资(售价为95.7/收益为0.88%),即那些“收益”在随后的五年内不可能增加的债券。我们出售债券是为了将我们的资金转移到一种单一的证券 - 伯克希尔的股票中,这一证券拥有一个多元化的坚实业务组合。在留存收益的推动下,伯克希尔的价值年增长率不大可能低于8%,即使我们在表现平平的经济环境下也是如此。

@今日话题

2018年伯克希尔股东问答会整理:

巴菲特对这8个企业/行业的最新观点|伯克希尔股东会精华1/3

远渡重洋,中国股东们和巴菲特说了什么| 伯克希尔股东会精华2/3

被小女生怼,被马斯克怼,巴菲特这样回应|伯克希尔股东会精华3/3

网址:明星基金败给巴菲特,带给我们怎样的启发 https://mxgxt.com/news/view/406297

相关内容

比尔盖茨和巴菲特是怎样成为密友的?竟然是这样巴菲特“黄金搭档”岀手加仓阿里,基金经理最新动向曝光丨基金下午茶

李玟的人生给我们带来的思考和启示

100名人成长故事给我们的启示

巴菲特投资比亚迪 “王传福才是真正的明星”

“强者”徐大sao的舆论事件,能带给我们这些普通人怎样的启示?

王菲出席嫣然基金会慈善活动:今天我不是明星

从无名小子成长为全球明星,C罗的成功人生带给我们哪些启示?

姚明的六次NBA全明星之旅,重温带给我们的回忆与感动!

怎样给明星打工?