100个碎片揭秘“美妆界瑞幸”完美日记成长史

整理:张大芝

编辑:王炜

来源:经济学家圈YOUNG财经

1、2019年的最后一天,在海拔1300多米的北海道二世古雪场,完美日记创始人黄锦峰和高瓴创始人张磊滑了一整天雪。共进晚餐时,张磊对黄锦峰说了一句话:“中国一定有机会诞生新的欧莱雅”。

2、其实早在2018年,高瓴创投董事总经理戴粤湘第一次见到完美日记创始人黄锦峰,不到一个小时的交谈之后,戴粤湘就知道这次投定了。

3、高瓴研究过二级市场上的海外美妆巨头,认为中国新人群的消费趋势是追求极致性价比,完美日记是正好符合了他们想象的一家公司。

4、高榕资本的韩锐跟黄锦峰聊了之后,认为完美日记不单单是在做产品品牌,而是在修一道高速公路,线下店、微信群、天猫旗舰店都是这座高速公路上的基础设施,完美日记只是在上面跑的第一台车,接下里一定会有第二、第三、第四台,这个事情做成后能创造的价值是很可怕的。

5、有个流传甚广的故事是,当时,真格基金合伙人兼CEO方爱之只与逸仙电商创始团队聊了不到一个小时,就决定出具投资协议,双方还价甚至不超过两个回合。

6、在完美日记2019年的一次融资中,一位了解交易情况的投资人士透露,“听说新股东进来是用抢的,否则就被老股东内部做掉了。”

7、逸仙电商被方爱之形容为真格基金“最典型的、非常漂亮的一个案子”。

8、自诞生起,逸仙电商与资本“如影随形”。据天眼查显示,完美日记成立至今已经历过5轮融资。2016年12月,真格基金和弘毅投资参与了其天使轮融资;2018年5月,高榕资本参与A轮融资,当时完美日记估值1亿美元(约合人民币6.69亿元);2019年9月,高瓴资本和CMC资本参与投资,彼时估值已达10亿美元(约合人民币66.92亿元);今年4月1日,老虎环球管理公司牵头厚朴投资和博裕资本,进行1亿美元(约合人民币6.69亿元)投资;而今年9月26日,华平投资、凯雷投资、正心谷资本等又进行了新一轮1.4亿美元(约合人民币9.37亿元)的投资。

9、逸仙电商(“完美日记”母公司)出现以前,中国的化妆品公司在资本市场屡屡碰壁。“弹走鱼尾纹”的丸美生物五年三次冲击IPO,才终于在2019年7月,登陆A股上市。相宜本草命途更加艰辛,2012年提交了招股书,两年后宣布放弃IPO,最近又传出了“再战IPO”的风声。

10、高瓴创投在完美日记的关键发展阶段都给予了战略支持。尤其直接的包括高瓴创始人张磊给了黄锦峰开设线下店的“让女生‘快速变美’”的建议以及从单一品牌到美妆平台的转型建议,以及帮助其收购法国高端美妆品牌Galénic。

11、逸仙电商此次上市募得的资金,20%用于数据分析技术、产品开发和配方开发;20%用于线下体验门店的网络扩展。

12、逸仙电商创始人兼CEO黄锦峰在上市致辞中表示:“未来,逸仙电商将锐意进取,不断为用户创造更多价值;以’为中国乃至全球消费者创造一个令人兴奋的探索美的新旅程’为使命,逸仙电商正在向成为’新时代的美妆新品牌孵化平台’的战略目标迈进。”

13、完美日记从彩妆切入,同时避开了品牌泛滥的粉底液,选择大牌也较弱的口红和眼影品类。

14、完美日记融资后,计划在2022年建成投产亚洲最大的一个彩妆生产工厂。

15、这个工厂搭建自主研发实验室,检测能力可覆盖产品原料、生产、运输等全生产周期。

16、还会跟中山大学成立一个实验室,专门做一些底层的研究,特别是一些跨代际的研究,为未来储备更好的产品配方,弥补自身技术和专利上的缺失。

17、这个靠15000多名KOL喂养出来的彩妆品牌,只是电商原生彩妆品牌。

18、今年4月份,完美日记首次将自己的无衬线体logo换成了奢侈品牌常见的交错式logo。

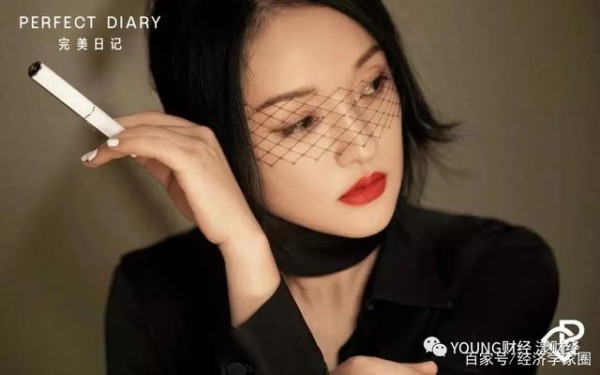

19、从早期的朱正廷、赖冠霖、罗云熙、许佳琪等青年偶像爱豆,到10月19日中国区代言人周迅以及国际知名创作歌手Troye SIvan可看出完美日记正在通过代言人一步步升级品牌价值和市场品质,甚至以期走向海外市场。

20、今年6月,逸仙电商对外发布新品牌“完子心选”,涵盖护肤、彩妆、个护及美容仪器等品类,借此切入护肤赛道,拓宽消费人群。

21、据2019年6月天猫公布的一份调研报告中,完美日记是00后粉丝占比第二名的国货品牌,仅次于华为。

22、招股书显示,逸仙电商在2018年、2019年的营收中,完美日记贡献的营收占比均超过97%。

23、1988年后第二波婴儿潮对国际品牌敏感度降低、对国货品牌接受度变高的契机。90后00后不迷信国际大牌,容易接受新的互联网品牌,接受网红代言。

24、完美日记的受众是二三四线城市的年轻女性,呈现出更加年轻的趋势,购物与刷视频是美妆人群最明显的兴趣。典型国货品牌的受众,相比于全部美妆人群,低于25岁、三线及以下城市的受众更多。

25、2019年《95后化妆消费行为数据报告》显示,38.34%受访者一年内购买的口红数量为4-9支,14.54%受访者一年购买10支及以上,两者比例合计已超过半数。中国消费行业变局已至:抓住那个1年买10支口红的95后。对追求个性的Z世代来说,“联名”、“限量”款彩妆也是其“追新”动力。

26、2019年中国美妆业的零售额达到388亿美元,已经成为全球最大的美妆市场。但美妆市场远没有看到天花板。2019年至2025年间,中国护肤美妆市场预计还将增长299亿美元,年复合增长率达10%,增长规模占同期全球美妆市场总增长近60%。

27、根据中国化妆品网发布的一份美妆行业趋势洞察,Z世代更愿意在美妆上投入,并且由于线上购物的发达,美妆市场下沉,小镇青年的消费力凸显,化妆呈现低龄化趋势。

28、县城人群已然成为电商大盘中的核心增量“订单仓”。从天猫公布的数据来看,无论是美菱、容声、海尔等家电爆款,还是百雀羚、一叶子、珀莱雅等美妆爆款,亦或是顾家、喜临门、芝华仕等家具产品,都有超过60%订单来自下沉市场。

29、近年来美妆行业持续发展,基于内容“种草+ 拔草”的线上消费端路径加速了颜值经济的扩张,年轻消费者的涌入为国货品牌迎来了发展契机,也推动了美妆KOL生态的繁荣。

30、2017年年中,完美日记成立不久,在线下做推广活动时,创始人黄锦峰就被邀请到小红书做营销试水。当时,小红书的团队和不少品牌都提过这个建议,但只有完美日记是磕头遇到枕头,一拍即合,把这招用到了极致。

31、最初完美日记在小红书找了4个头部KOL,花了不到10万块。

32、截止今年9月,完美日记共合作大约超过15000个KOL,其中800多个KOL拥有100万以上的粉丝量。

33、2020年小红书平台上,完美日记官方账号粉丝超过195万,欧莱雅和YSL分别只有28万和19万。

34、至今在小红书搜索完美日记,仍可搜到30万+篇笔记。

35、在化妆品这个重品牌的行业里,通过营销抢占顾客心智是非常重要的。

36、相比于直接找明星和头部网红的营销策略,完美日记最先相中的是中腰部KOL,与明星与头部网红相比,她们的粉丝更具粘性,转化率会更高,你想一下,巩俐和你同事都给你推荐了同一款口红,哪个对你更有诱惑力?答案显然是后者。完美日记甚至还会投放更下沉的素人博主,来提高真实感。

37、当小红书被越来越多的品牌发现变现价值后,小红书转战淘宝,在2019年10月底,完美日记在淘宝的旗舰店粉丝突破了1000万,从0到1000万它只用了26个月。

38、低廉的价格,为消费能力有限的年轻粉丝群体提供了更多的选择空间,促使更多消费者选择了完美日记。

39、从淘宝旗舰店的销量上,雅诗兰黛月销1000+不敌完美日记的5万+。

40、截至2020年3月,完美日记共发布了14万篇小红书笔记,开播了1.3万场淘宝直播,全渠道分发近1万条信息流广告素材,还发布了超过1万条的抖音、B站和快手视频。

41、截至2020年前三季度营销费用20.3亿元,占营业费用的62%。

42、完美日记是典型的用营销换销量:电商营销费用2018年、2019年、2020年前三季度,逸仙电商的市场营销费用分别为3.09亿元、12.51亿元、20.34亿元,分别占营收的比重为43、69%、41.28%、62.16%。

43、A股上市的上海家化(600315.SH)、御家汇(300740.SZ)、珀莱雅(603605.SH)、丸美股份(603983.SH)同期的销售费用占比分别为45.24%、43.65%、35.73%、33.04%。

44、完美日记的首个产品是散粉,这套切入市场的方式似乎已经说明了它的核心模式——什么火卖什么,卖爆款,而非耐心沉淀和开发产品,只是迎合需求而上。

45、招股书里频繁提及的DTC(Direct to Consumer),其实是人肉客服。截至2020年9月30日,完美日记共拥有约1200余人的美妆顾问团队,以及约300人的内部客服团队。

46、完美日记的人事费用由2017年全年的3570万元激增至了2020年三个季度的1.14亿元。也就是说,这1.14亿元花在了成千上万的“小完子”身上,还包括社群中那些看似和用户一起剁手的“姐妹”们。

47、微博、知乎、豆瓣等社交媒体上均有大量网友爆料,完美日记的社群中很多所谓的用户常常会发布一模一样的文案互动,很可能是官方安排的产品“水军”。

48、完美日记开辟了完美日记宠粉联盟、完美日记美妆俱乐部等几十个微信公众号、配合小程序,以及由虚拟导购人设美妆顾问BA(Beauty adviser)“小完子”组建的大量社群,进行复购引导,这就是传说中牛气哄哄的“数字驱动型DTC”商业模式。

49、完美日记吸粉有三大手段:红包直发、线下导流、限时促销。完成吸粉和固粉后,完美日记通过朋友圈秒杀广告、微信群推送、个人号私聊推送,以促销活动为主的方式引导复购。

50、完美日记版有数百个全职BA,不断在后续给消费者提供变美的建议,建立信任后顺带推销新产品。

51、完美日记还成立了自己的MCN,和大批小红书达人签约,帮其它品牌带货。这也是完美日记被韩锐称为“高速公路”的一个佐证。

52、2018年-2020年第三季度,33个月里完美日记烧了54亿营业费用,但有没有为自己烧出一个应有的未来。

53、截至2020年前三季度,完美日记的DTC渠道用户数为2350万,而这项数字在2019年年底就已经达到2340万,九个月的周期内,变动比例十分有限。所谓DTC的打法,并没有特别过人之处,很快被橘朵、3CE、稚优泉等学习复制并用于反击逆袭,后浪们正在迎头赶上。完美日记面对的是越来越内卷化的国产美妆市场。

54、黄锦峰自公司成立以来,一直担任董事和首席执行官。2011年至2016年担任湖南玉家汇化妆品有限公司副总裁。

55、完美日记创始人黄锦峰和几位联创,都受过快消界的“黄埔军校”宝洁系的历练,他学到了宝洁系的一个最大的特点便是:花大钱,使大力,做营销。

56、创始团队中黄锦峰、陈文宇和吕建华这三个人还有一个共同点是都是奥数选手,都拿过奥数比赛的名次。

57、因为黄锦峰跟御泥坊签了竞业协议,不能做护肤品行业,他就把目光投向了彩妆。但他完全不懂。最开始想的不过是从国外代理几个美妆品牌然后在国内代运营,后来发现有机会做一款高性价比的国货品牌,利用丰富的行业经验找国际大牌代工厂做OEM商品。

58、黄锦峰是中山大学岭南学院2003级国际经济与贸易专业毕业生,第一段工作经历就在宝洁集团,曾经写过一篇《我眼中的宝洁CMK》,至今仍在网上流传。

59、黄锦峰认为宝洁教会了他在日化领域做事情的一些方法论,比如说怎么做品牌、怎么打渠道、怎么拉市场,这些执行层面的具体工作。

60、在完美日记业务最不顺的时候,仍然坚持做管培生计划,创始团队每周抽出一整天给管培生上课。外界之所以对完美日记这类“新消费品牌”持有较高的热情和关注度,其中一个原因是,他们打破了人们的传统认知。

61、欧莱雅的创始人是一位化学家,天生自带研发基因,欧莱雅目前在全球有20个研发中心,近4000名研发人员(与市场营销人员持平),每年研发投入近9亿欧元,过去十年每年申请专利数接近500个。

62、逸仙电商的研发、产品和供应链等加起来仅113人,占比3.4%。

63、国外大品牌高端护肤品从研发到生产,再到营销,都给人营造了强烈的“实验室研发”“专业工厂生产”等概念。完美日记没有。

64、完美官方透露将在未来三年计划在华东地区开店200家,全国开店600家,以加速线下新零售布局。

65、完美日记是唯一一个在2019年全年及2020年前三季度中实现单月天猫GMV全部破亿的彩妆品牌。

66、美妆作为低频需求的产品,需要不断的刺激用户需求,相比行业内的开发周期说法是“大六小三”,即大类别六个月一更新,小类别、小单品三个月一更新。

67、完美日记迭代更快,近两年来的SKU达到1363个,几乎是每个月5到6款新品上新的频率。国际品牌通常所需的7到18个月。

68、2019年及2020年前三季度,逸仙电商在眼妆、唇妆、底妆、化妆工具、礼盒和护肤类目累计推出了约1500多个新SKU。

69、完美日记如此之多的SKU并不意味着每件产品都会发生全然的质变。很多新品都是依靠跨界、联名、形成限量礼盒、改变颜值等方式来完成的,也就是说本质并未有太大改变,只是颜色和颜色的组合变了,形成了新的吸引力。

70、和传统的彩妆公司大相径庭,整个销售渠道,从小红书的官方旗舰店、淘宝、天猫官方旗舰店,以及所有线下店,所有的渠道全都是直营。

71、它的坪效可能是周边那些拿到好位置的店的十倍,甚至更高。

72、美国的上市政策和深圳、上海交易所的政策不同,很多新模式或者某些还没跑通的模式,只能选择境外上市,特别是赴美上市。而目前来看,很多模式在赴美上市以后倒下了,并没有做成功。

73、在公司架构上,完美日记有品牌团队,还拥有技术及数据公司,自有MCN机构等,针对流量平台、私域等拥有成建制的矩阵式团队。

74、收购是所有化妆品巨头的必经之路,由于消费者对单一化妆品品牌的忠诚度基本不会超过三年,公司要保持增长,只能选择增加旗下独立品牌。欧莱雅目前拥有36个成熟品牌,雅诗兰黛也在30个左右。完美日记的品牌扩张,严格来说,只有不到1年的时间。

75、被完美日记收购的小奥汀于2013年创办于上海,品牌伊始以天然、纯粹、安全的定位,从指甲油品类切入市场,因为主打天然成分原料(精炼树脂、矿物质颜料和纯水等),加上特别的“可撕剥”甲油,受到许多年轻女孩的喜欢。

76、2020年前9月,逸仙电商研发费用支出超过4千万元,去年同期这一数字仅为977万元,研发费用率从0.5%提高到了1.3%(欧莱雅大约在3%-4%)。营销费用的增长更快:从2019年前9月的8.05亿元,提高到了2020年前9月的20.3亿元,营销费用率从42%上升到了62.2%,远高于上海家化40%,珀莱雅40%,欧莱雅30%的水平线。不顾营收和利润做推广,也能从数据中看出痕迹。按照“中国欧莱雅”的路线,收购、推新,但有没有欧莱雅的产品和公司运作能力。

77、2020年前三季度经调整后净亏损5亿元,而2019年同期的经调整后净利润1.5亿元,同比下滑433.33%。对此,逸仙电商解释为:由于新冠疫情及公司加大在新品牌推广、产品研发及线下渠道等方面的投入,致使其出现了由盈转亏的情况。

78、如果单纯比较销量成绩的话,完美日记和欧莱雅等头部品牌差别并不大,甚至反压一头。前期抢占市场的阶段这种大量营销是必要的,而在后期稳固体系内消费者的阶段,品牌的重点就不应该仅仅是营销了,产品方面也应该引起万分的重视。

79、“国货之光”听起来十分耀眼,但却难逃替代品的宿命。对于消费者而言,一个品牌被称为“国货之光”往往是因为较低的价格,这些品牌存在的最大意义似乎就是成为“平价替代”而已。

80、雅诗兰黛420的平替完美日记220、YSL的平替完美日记H13、阿玛尼405的平替完美日记v07……这些大牌口红和完美日记颜色相似,价格却相差甚大。比如完美日记220,价格只有53.9元,不到雅诗兰黛420的20%。

81、周迅同款小细跟口红售价89.9元/0.8g,迪奥烈焰蓝金系列官网售价350元/3.5g,纪梵希小羊皮系列官网价格345元/3.5g。

82、完美日记虽然作为彩妆新品牌一枝独秀,但是国内的竞争对手也有不少,最显为人知的是国风品牌花西子。

83、从设计上来看,视觉上完美日记更加西化,花西子走中国风路线,借鉴小罐茶用中国文化包装的理念,找到苏州一名从清代开始微雕世家的大师,打造文化概念。

84、这就让想要高端化的完美日记左右为难,向左持续高端化势必会带来单价的提高,消费者是否会买单是个问题;向右依旧保持极致性价比,消费者虽然会满意,但却给自身的发展规定了天花板。

85、从产品侧看,完美日记目前是逸仙电商贡献最多GMV的品牌。2018-2019年97%以上的收入来自完美日记品牌,2020年完美日记品牌的收入下降至79.8%(彩妆品牌小奥汀占其它收入大头)。

86、欧莱雅有清晰的品牌规划,包括收罗顶级品牌HR(赫莲娜),一线品牌GiorgioArmani(乔治阿玛尼),二线品牌Biotherm(碧欧泉)、Kiehl’s(科颜氏),彩妆Shu Uemura(植村秀)、Maybelline(美宝莲) YSL(圣罗兰)等,GMV分散且能多方发力。

87、2020年10月30日,逸仙电商与欧洲最大皮肤医学及护理集团之一的Pierre Fabre(皮尔法伯)签订协议,从Pierre Fabre集团收购了起源于法国的高端美妆品牌Galénic的多数股权,并且在产品研发及生产领域与Pierre Fabre建立集团层面的战略合作伙伴关系。

88、截至2019年,在美妆零售端,中国电商渗透率达31.4%,高于美国的21.9%和全球的15.9%。中国美妆行业电商渗透率预期将在2025年进一步提高至42.6%。

89、截至2020年9月30日,逸仙电商旗下品牌全网官方账户粉丝数量超4800万。在线下,逸仙电商在国内90多个城市已拥有超过200家线下体验店。

90、完美日记相当完美地在线下店复制了美妆顾问系统(BA),他们“是完美日记自有的、可以随时调度的、与终端消费者零距离的品牌触点”。

91、完美日记线下店在收款方面和苹果完全对标,用户选定商品后就在原地直接扫描BA工作手机上的二维码即可付款(用户需要在收银台提货),尽可能减少等待。

92、完美日记核心最不同的还是私域流量积累下来的粉丝群,有了粉丝群积淀以后,新品牌冷启动的速度和成功率都有了一定保证。新牌子小奥斯汀、abby's choice分别只用了8个月和3个月就达到了完美日记首年的销售额。

93、完美日记目前自有42,230平方米的仓库,还与四家第三方仓储公司合作,逸仙电商在中国5个城市设有10个仓库,最大配送量为每日180万次发货。

94、完美日记代工厂主要的生产供应商包括科丝美诗、莹特丽、上海臻臣等为兰蔻、雅诗兰黛等国际美妆品牌提供加工服务的大型化妆品工厂。

95、据灼识咨询报告测算,逸仙电商的总销售额从2018年的7.6亿元增长至2019年的35亿元,同比增长363.7%,约为中国美妆市场同期增速的30倍。2020年前三季度的公司总销售额为38亿元,同比增速70.2%,约为中国美妆市场同期增速的15.6倍。

96、2018年、2019年及2020前三季度,逸仙电商毛利率分别为63.5%、63.6%及63.1%,总体保持平稳。这个毛利水平甚至高于A股上市的同类型企业。

97、在疫情之前完美日记每月坚持组织一次线下的粉丝见面会,与她们近距离沟通和交流。

98、上个月19日,完美日记母公司逸仙电商正式在美股上市。上市当天估计上涨75.24%,市值达到133亿美元(约合人民币873亿元)。第二天股价继续上涨8.86%,最高达到21美元,刚好是发行价10.5美元的两倍。但从第三天开始基本上是一路下行。今天,12月3日,逸仙电商下跌4.65%,收于16元,盘中最低15.18元。

99、新消费品牌快速崛起的同时,也在快速衰落,后劲不足,曾经风光无比的雕爷牛腩、黄太吉、泡面小食堂等已经偃旗息鼓。新消费品牌的走红或许只是昙花一现,当网红带来的流量光环褪去,缺少产品竞争力和渠道优势的品牌最终将会退出历史舞台。

100、和完美日记一样,韩妆品牌悦诗风吟也定位年轻、价格亲民、新品快速上线,让它受到中国消费者的追捧。两年时间开出100家门店后,又从2014年开始加速拓展,以每年100家的速度由一线沿海进入二三线城市。但随着“韩流”退去,2017-2019年品牌收入更是三连降,降幅达两位数,并陷入亏损,只能关停门店优化结构。

· END ·

网址:100个碎片揭秘“美妆界瑞幸”完美日记成长史 https://mxgxt.com/news/view/141639

相关内容

娜比的时尚日记:跟拍明星的日常穿搭与美妆秘籍明星造型师揭秘:美妆绝密档案

《完美的她》主演片酬揭秘?

耀眼明星童年照,揭秘娱乐界“甜心教主”王心凌的成长轨迹

美妆观察|女性运动员终于成为美妆界的超级明星了吗?

美妆时尚界的潮流风向标:跟随流行趋势,打造时尚妆容

明星彩妆揭秘打造星级美妆达人

完美生活下的恐怖秘密,揭开真相面纱后,亲手终结完美丈夫!

揭秘星座明星整容史

7天27个,“疯狂”的美妆代言