一年交税2个亿,拒绝“合理避税”,依法纳税竟然成为网红主播们宣扬的优点了吗?

01

小杨哥一年交税2亿

称:拒绝“合理避税”

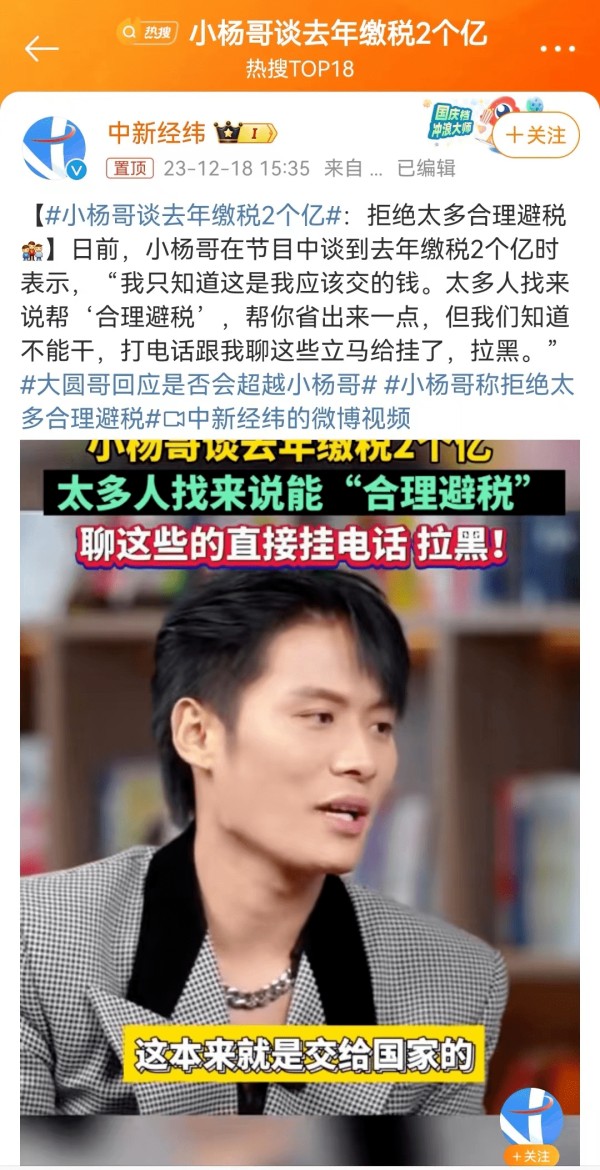

12月18日,一则“小杨哥谈去年缴税2个亿”消息迅速冲上热搜,引发大家关注。

小杨哥在节目中称:“我只知道这是我应该交的钱。太多人找来说帮合理避税,帮你省出来一点,但我们知道不能干,打电话跟我聊这些立马给挂了,拉黑。”

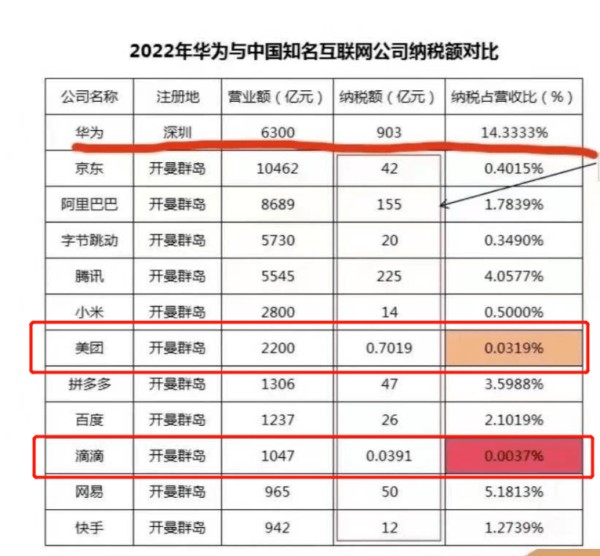

针对此事,网友也纷纷表示震惊,这个数字已经是美团和滴滴公司加起来三倍的缴税额了:

不少网友也表示好奇,2个亿的税额,收入得多少啊:

下边小编就跟大家聊聊网红、主播们的收入盈利模式。

02

网络主播如何盈利?怎么交税?

一、通过经纪公司签约后,作为直播平台的员工进行直播

这种情况下,主播和平台之间就是劳动雇佣关系,直播平台须按照“工资、薪金所得”预扣预缴主播的个人所得税。

需要注意的是,此种模式下,主播的工资构成一般为“底薪+提成”,提成部分也属于受雇报酬,应与底薪一并计入工资、薪金收入,由直播平台在支付工资时预扣预缴个人所得税。

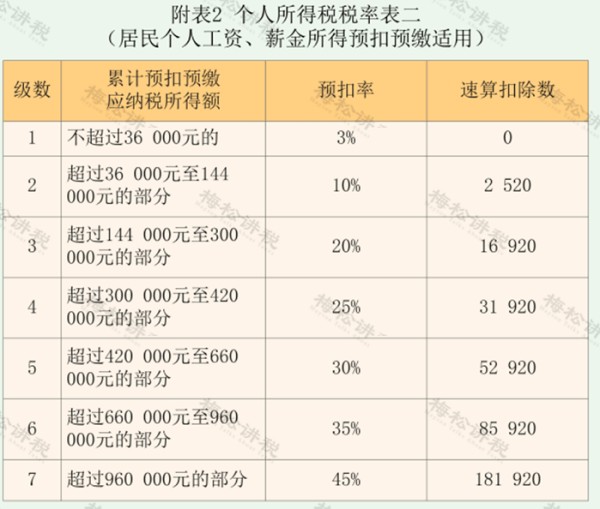

参考个人所得税预扣率表(居民个人工资、薪金所得预扣预缴适用)

举例:

小松和经纪公司签订劳动合同,由所属的经纪公司安排直播。小松的收入主要是工资薪金,以及经纪公司根据业务量安排的绩效奖励及年终奖金。

小松收入性质分析:

属于工资薪金所得,其应缴纳的个人所得税税款由其经纪公司代扣代缴。

个人税负率:3%-45%

年度需要并入个人所得综合收入所得,符合条件的必须要安排年度个人所得所得税汇算清缴。

二、主播以个人身份和平台合作,形成雇佣关系

这种情况下,主播和平台是劳务关系,主播以个人工作室的名义为直播平台提供服务,那么主播的收入将按照劳务报酬所得征税,平台公司将会按照三级的税率表缴纳劳务报酬所得,适用比例税率,税率为20%。

劳务报酬收入需要预扣预缴个人所得税,如果主播为平台提供其他类型的服务,在不同的法律关系下,主播从平台或用户处取得所得还可能被认定为捐赠所得、肖像权许可使用所得等。

参考个人所得税预扣率表(居民个人劳务报酬所得预扣预缴适用)

举例:

小梅主播有自己的工作室,与某直播平台合作,收入中包含坑位费和销售产品的提成费用。

小梅收入性质分析:

小梅收入的性质为劳务报酬,需要到相关税务机关代开发票,税务机关代征增值税及其他相关税种,同时服务平台将根据劳务报酬所得预扣预缴个人所得税。

个人所得税率:20%--40%

年度需要并入个人所得综合收入所得,安排个人所得所得税汇算清缴。

三、成立个人工作室与直播平台合作

工作室一般属于个人独资企业,取得收入按照经营所得缴纳个人所得税,可以申请核定征收,税负较低。

这种方式是目前非常普遍的一种方式,很多明星也通过这种方式来进行税收筹划。很多主播收入可观,甚至超过了大牌明星,成立个人工作室,改变纳税人身份,由此所有缴纳的税费自然就不同了。

参考个人所得税预扣率表(经营所得适用)

成立个人工作室的好处:

(1)纳税人身份改为个人独资企业,只需缴纳个人所得税,无需缴纳企业所得税,由于省了一道税,税负较低;

(2)大多个人独资企业不能准确核算利润,税务局会采用核定征收的方式,在合规合法的情况下又节约了用人成本。

这也是为什么很多明星成立工作室的原因之一了。

举例:

以李某琦2000万直播收入为例,不考虑其他因素,按劳务报酬缴45%税率需交个税900万;而公司名义需要先交25%企业所得税500万,再交20%个税400万,总合计900万的税。

成个人独资企业,经营所得适用的最高税率为35%,只需缴纳个税700万。轻轻松松省下200万,一辆豪车到手它不香吗?

不仅对于明星网红来说受用,平时一些年薪过百万的高管也非常实用。大家各凭本事赚钱,有谁愿意多交税呢!

03

网络主播“合理避税”可行吗?

可行不可行的,大家看看这些稽查案例和之前翻车的网红和明星们就知道了:

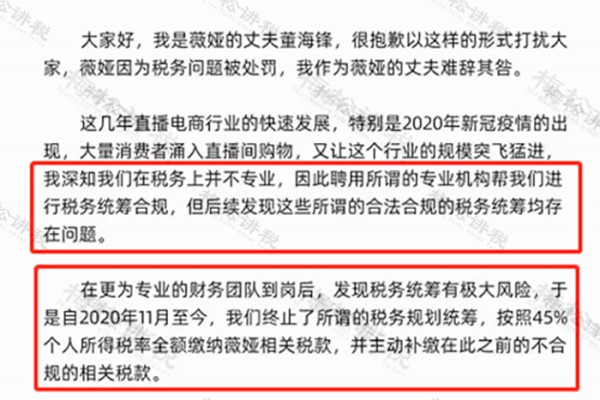

之前薇娅偷逃税,其丈夫更是发文:“都是税务专家惹的祸”

而且,税务总局也曾发话:严查涉税中介!

文件中明确:

1、涉税中介通过各类自媒体、互联网平台以对避税效果作出保证性承诺为噱头招揽业务,以利用注册“空壳”企业、伪造享受税收优惠资质等方式,帮助纳税人偷逃税款或骗取享受税收优惠为目的,违规提供税收策划服务的问题。

2、涉税中介通过各类自媒体、互联网平台发布涉税服务虚假宣传及广告信息,妨碍市场公平竞争、损害委托人利益的问题。

3、涉税中介通过各类自媒体、互联网平台发布不实信息,歪曲解读税收政策,扰乱正常税收秩序的问题。“加强涉税中介监管是今年工作重点””纳税服务处副处长张晓妮表示,将通过建立信用积分公示机制,将涉税中介纳入行政管理,每年进行信用评价,帮助纳税人降低选择不良中介的风险。目前正在探索试点“行业化+专业化”管理机制,由税源管理部门对涉税中介机构实施监管,提升监管专业性和集中性,对信息安全实行企业“黑名单”管理!

因此,大家不管是收入高低,不要总想着怎样“合理避税”,老老实实纳税才是正道!

04

大数据+智慧稽查+金税四期

大数据时代来了!

1、在2022年基本实现法人税费信息“一户式”、自然人税费信息“一人式”智能归集,在依法严厉打击涉税违法犯罪行为中,充分发挥税收大数据作用。

截止目前税务云平台涵盖3400万户单位纳税人、3100万户个体户和3亿多自然人纳税人、10多亿缴费人的涉税涉费数据,已初步建成了全国统一的自然人税收档案库,通过分析相关数据,足以发现涉税疑点,

2、智慧稽查系统正式上线,比金三还强大!

3、金税四期,不仅仅是税务方面,还会纳入“非税”业务,实现对业务更全面的监控。

4、大数据+智慧稽查+金税四期,企业更多的数据将被税局掌握,监控也呈现全方位、立体化,国家要实现从“以票管税”向“以数治税”分类精准监管转变。

5、下一步,新的税收征收管理系统将充分运用大数据、人工智能等新一代信息技术,从而实现智慧税务和智慧监管。各个部门的数据共享,并以大数据为支撑,实现每个市场主体全业务全流程全国范围内的“数据画像”,未来每一家企业在税务部门面前都是透明的。

6、大数据+智慧稽查+金税四期,税务对纳税人的监控可以用四个全来说明,全方位、全业务、全流程、全智能。

7、大数据时代的到来,对资金的监控将会更为严格,特别是个人卡交易,个人名下一张银行卡涉案,5年内不能开新户,禁用手机支付,包括微信和支付宝,买个菜都只能给现金,所有业务都得去柜台办;同时计入征信,基本告别信用卡和房贷车贷。从而真正实现“让守信者处处受益、让失信者处处碰壁”!一旦失信、你将寸步难行!

8、银行税务共享信息的时代到来了!

中国工商银行、交通银行、中信银行、中国民生银行、招商银行、广发银行、平安银行、上海浦东发展银行等8大银行建立企业信息联网核查系统。同时搭建了各部委、人民银行以及银行等参与机构之间信息共享和核查的通道,实现企业相关人员手机号码、企业纳税状态、企业登记注册信息核查三大功能。

9、下一步,对于高净值人群来说,伴随着自然人纳税识别号的建立和新个税中首次引入反避税条款,个人的资产收支更加透明化。

10、随着金税四期的快速推进,势必会构建更强大的现代化税收征管系统,实现全国范围内税务管理征收业务的通办,实现“税费”全数据全业务全流程全数据“云化”打通,进而为智能办税、智慧监管提供条件和基础。

11、信息共享打破信息孤岛,监管只会越来越严,社保的规范化是必然的趋势,大大推动企业主动合理规范社保缴纳问题。

12、随着大数据的到来,未来企业的财务合规和税务合规,将是唯一出路!投机取巧、巧取豪夺、变换名目、虚开虚抵、到处找票等终究纸包不住火,到头来必将是一条死胡同!企业必须尽快步入财务合规改造期,规范做账和依法纳税,就是最好的税务筹划!越规范、越节税、风险越低!不规范,就是等死,永远做不大!记住合规第一:否则辛辛苦苦几十年,一夜回到解放前!

13、国家在特殊时期虽然会给企业留出优惠政策和一定空间余地,但是并不代表国家会视而不见、更不代表国家会放任自流任其发展,因此企业应走好每一步、且行且珍惜!一切没有实际业务为前提的开票行为属于虚开发票行为,税收洼地不是避税天堂,更不是万能的!“税收洼地”不是不能用,而是不能“滥用”!

14、会计人员做账更是建立在真实业务的基础上,一定要反映业务的来龙去脉,回归业务的真实的商业本质,无中生有的账务处理和税务处理必将给自己带来巨大风险!企业一定要做一个真实的自己,让真实的业务真实再现,回归业务的本来面目和商业本质!

15、国家对民企的监管态度,标志就是“查账户查到了什么程度”,2023年以及即将到来的2024年将会是监管最严的一年,大家拭目以待,且行且珍惜!

来源:国家税务总局、建筑会计学堂、建筑会计等、版权归作者所有、转载请注明以上信息

编辑:江老师返回搜狐,查看更多

责任编辑: