聪明的“代价”:诺奖得主的溃败

(本文作者张晓泉,清华大学经济管理学院 Irwin and Joan Jacobs 讲席教授)

作为一个投资者,在整个投资生涯中注定会伴随着波动性、风险和不确定性。然而,这些因素往往也是被大多数人所厌恶或恐惧的。

这正是投资中很反人性的一点。

越是害怕和讨厌波动性、风险和不确定性,越有可能被其惩罚,而聪明的投资者会选择直面它们、理解它们进而利用它们,最后获得奖赏。

在之前的文章中,我们多次讲过风险和不确定性。所以,这里就来做一个小测试,检验一下你对这几个概念的理解程度。

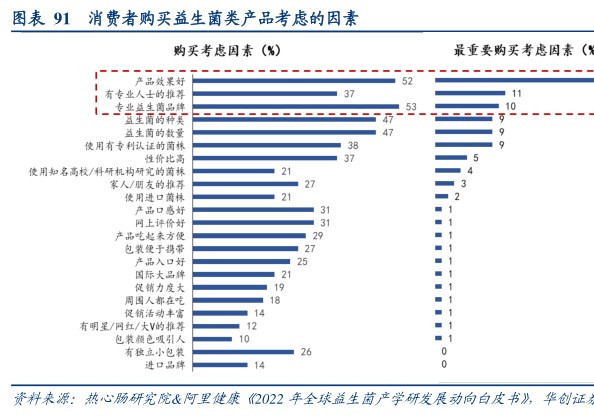

下面这张图里的曲线是四个资产的真实数据,如果让你投资其中一项资产,你会选择哪一个?

你选对了吗?当然,这只是一个测试,哪怕选了黑线也没什么实质性的损失。

但现实却是真实且惨痛的。投资了黑线资产的人不计其数,他们就是美国史上最大庞氏骗局的受害者,共计损失约650亿(这个故事也很精彩,后面可能会单独写一篇)。

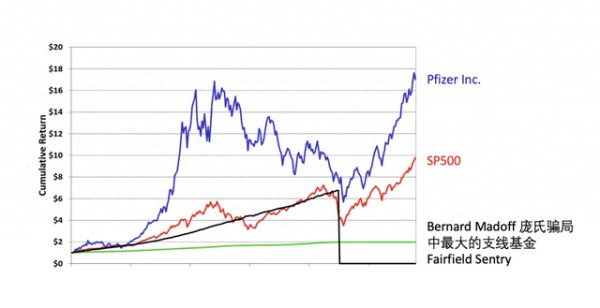

下图同样是现实中的资产走势图,你可以再做一次选择。

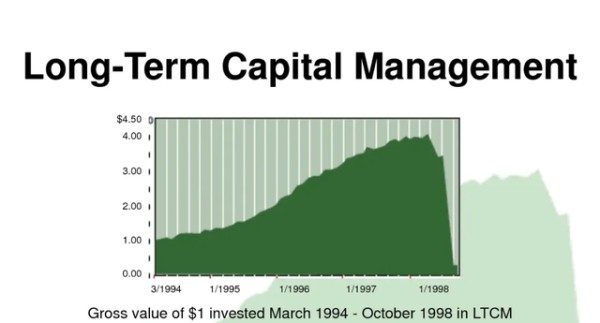

蓝色曲线就是接下来要讲的主角——长期资本管理公司(Long-Term Capital Management,以下简称LTCM),曾是华尔街名噪一时的天之骄子,拥有顶级管理团队、骄人业绩的对冲基金。

LTCM跟上面的骗子基金没有任何关系,放在一起只是因为两者相似的走势。更重要的一点是,它们都能体现对波动性、风险和不确定性的理解偏差会给投资者带来怎样的危害。

当天才失败时

“我看到这一代最杰出的头脑毁于疯狂……”——Allen Ginsberg(作家)

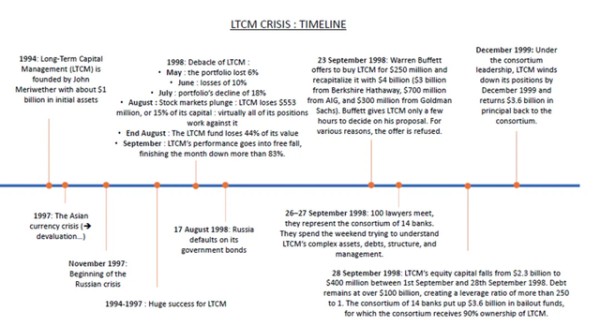

颇为讽刺的是,长期资本管理公司的生命周期并不长,只有短短的四年(1994年~1998年)。但从另一个角度来说,LTCM终结之后,它所产生的影响确实是长久而深远的。

LTCM的陨落,就像金融界的泰坦尼克号事件,它的兴衰具有传奇故事的所有特征。

梦幻开局:天才的头脑,耀眼的成功,巨大的财富;

意外剧变:突发的重大危机,毁灭性的打击,难以估量的附带风险;

唏嘘落幕:危急关头的救援,发人深省的结局。

LTCM的兴衰史,有太多文章和书籍详细分析和介绍过,其中一本名为《When Genius Failed: The Rise and Fall of Long -Term Capital Management》的国际畅销书就是专门讲这个的。中译版《赌金者:长期资本管理公司的升腾与陨落》的主标题更为辛辣直白。

作者Roger Lowenstein在书中为LTCM注入了古典悲剧的基本元素:傲慢毁掉了辉煌。

读者会得到一个简单而恒久的结论:谨防过度自信。

第二个教训与杠杆有关。正如《财富》杂志资深编辑Carol Loomis(她也是巴菲特股东信的长期编辑)所说:“在LTCM,最优秀的人才被金融界最古老、最著名的成瘾药物摧毁了”。

虽然金融史上的每次危机和灾难都各有不同,但故事的内核却是惊人地相似。华尔街的历史总是循环往复,一切旧闻都会成为新闻,LTCM所经历的,早有殷鉴在前。可悲的是,“人类唯一能从历史中吸取的教训就是,人类从未在历史中吸取过任何教训”。

尽管如此,LTCM的故事还是值得好好了解,这里略过了一些细节,只讲最重要的部分。对历史细节和其中的人物感兴趣的,可以去看看上面提到的那本书。

团队:全明星“梦之队”

提到LTCM,一个让人无法忽视的亮点就是它的管理团队,这也是这只基金能够成功的重要因素,它有着超豪华的明星阵容,堪称华尔街金融“梦之队”组合。

首屈一指自然是两位金融学术大牛,诺贝尔经济学奖得主罗伯特·默顿(Robert Merton)和迈伦·斯科尔斯(Myron Scholes)。

默顿和斯科尔斯的工作已成为现代金融市场的基础。现在全世界每天有无数商人和投资者用来确定股票期权价格的Black-Scholes Formula(共同创建者Fischer Black已故而无缘分享诺奖)就源自他们的贡献,这就足以说明他们在金融领域的地位。

LTCM的创始人约翰·梅里韦瑟(John Meriwether),曾是著名投资银行所罗门兄弟的首席交易员,据说为该公司贡献了80%以上的利润,故而在华尔街享有盛誉。

后因下属的交易丑闻,梅里韦瑟被迫离开所罗门兄弟,并决定创立自己的对冲基金,而且要是行业顶级的标准,为自己赚钱。

梅里韦瑟有一个简单的策略:与最聪明的人才为伍,才能取得成功。

这就是为什么他组建了一个由交易者和学者组成的全明星团队,以汇集各种学者的知识(量化模型)和交易者的技能(市场判断、执行能力)。

凭借个人魅力,梅里韦瑟又将经济学家、前美联储副主席、前美国财政部副部长David W. Mullins Jr.揽入合伙人队伍。

随后又陆续招揽了高盛前副总裁Eric Rosenfeld、所罗门兄弟前任高管和董事总经理Victor Haghani、Greg Hawkins等人。

至此,金融高管、华尔街精英和学术巨匠强强联手,一只基金行业前所未见的“梦之队”形成了。

也许是对顶尖人才配置的团队吸引力充满信心,LTCM也对投资者设定了相当苛刻的条件:每个投资者至少要投入1000万美元,资金冻结3年,投资者无法查看交易情况,并且要支付当时最高的佣金。

即便如此,在LTCM开始交易的那一天(1994年2月24日),该公司已经募集了超过10.1亿美元的资本。

在明星光环效应的加持和潜在巨额利润的诱惑下,不少人把投资LTCM视作千载难逢、与有荣焉的机会。许多大型投资银行,包括贝尔斯等、美林证券、瑞银集团等在内的资深投资者蜂拥而至,投资额超过13亿美元。

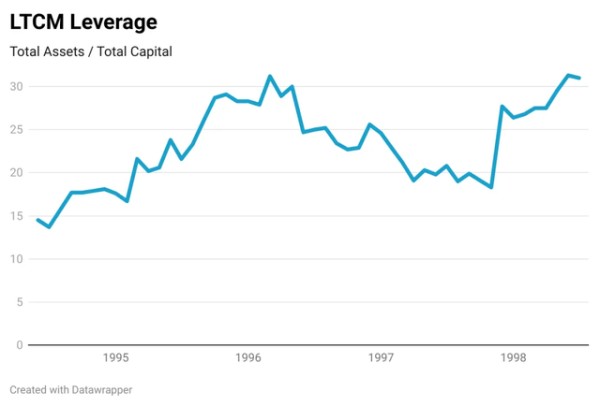

策略:“too smart to fail”

“经济学的奇妙任务是向人们证明,他们对自以为能够设计的事物实际上知之甚少。”—— Friedrich Hayek(经济学家)

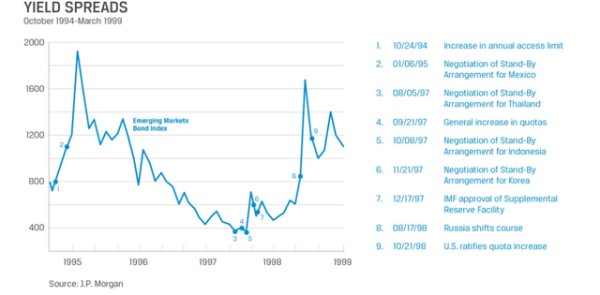

LTCM的主要投资方法是识别那些通常保持可预测价差的债券对,然后利用价差进行杠杆操作,赌定当价差进一步扩大时,两种债券价格会趋于一致。这种策略通常被称为收敛交易,它涉及使用量化模型来利用不同国家和资产类别之间流动性证券关系的定价异常。

需要指出的是,所有这些模型都基于统计数据和过去的经验。换句话说,他们是在对过去建模,然后在交易时预期未来的市场行为将局限于过去的事件,并且存在一定程度的偏差。

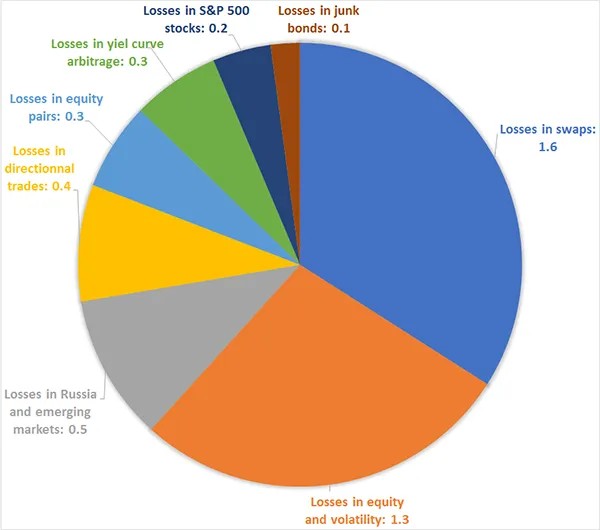

LTCM 投资了一系列资产和策略,其中包括:

固定收入

a) 套利:寻找价差获利的机会,通过买入廉价证券并做空昂贵证券,从对冲的头寸中获取微薄利润。LTCM的理由是基于风险资产和无风险资产之间利差趋同的历史表现。

b) 欧洲市场一体化:LTCM 认为,随着欧洲市场一体化,它必须确保 11 个成员国最终需要调整利率。

股票

鉴于前面的成功,LTCM 相信该策略可以转移到股票。

截至1998年6月,该基金拥有76家公司价值 5.392 亿美元的股票。

a) 相关股票之间的配对交易:LTCM 在荷兰皇家石油公司和壳牌运输公司持有价值 23 亿美元的头寸,后者的历史交易价格较前者低18%。LTCM利用这一点,一半做多壳牌公司,一半做空荷兰皇家,并押注价差一定会减少。

b) 风险套利:LTCM并没有直接购买股票,而是通过与华尔街公司进行总收益互换来押注花旗集团和旅行者集团的合并。这些互换交易允许LTCM利用杠杆放大回报,同时将大部分风险转嫁给其交易伙伴。

c) 市场波动性:LTCM在市场波动性异常高时进行押注,并预期市场将恢复到历史正常水平。

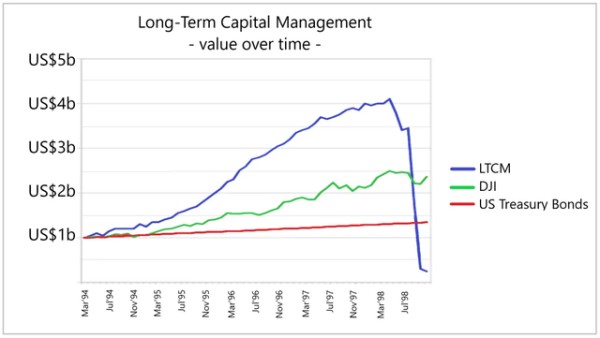

截至1997 年底,LTCM的净资产为70亿美元,总资产达1000亿美元,是最大共同基金富达基金规模的两倍,业内第二大对冲基金规模的四倍。

同时,LTCM的债务已激增至约 1250 亿美元,资产负债表杠杆率为25比1。这一数字并不能准确反映该基金的实际信用风险,由于涉及高风险的表外衍生品合约,其杠杆率被进一步放大了。

实际上,LTCM的市场风险超过了一万亿美元。但管理团队对自己的金融算法有着极高的信心,因为他们根据历史数据计算的结果显示,失败的可能性微乎其微,亏损概率甚至可以精确到小数点后好几位。

一切尽在掌控……直到事态开始失控。

黑天鹅来袭:从点石成金到万劫不复

“从严格意义上说,如果世间一切活动都是往日重现,那么所有风险都将不复存在。”——Merton H. Miller(经济学家,诺奖得主)

曾有人对斯科尔斯说“你不可能在国债市场赚到那么多钱”,斯科尔斯答道:“就是因为有像你这样的傻瓜,我们才能做到。”

确实,只要世界按照他们的模型预测的那样运转,LTCM就能成为印钞机。事实上,他们也的确短暂地做到过点石成金,这一点从他们令人艳羡的业绩表现中也可以看出。

LTCM 在 1994 年的前 10 个月实现了 20% 的回报率,1995 年为 43%,1996 年为 41%,1997年达到了可观的17%。而这一切几乎都没有波动!

殊不知,所有看似“零风险”的馈赠,早已在暗中标好了代价。难道这群高智商的聪明人对此毫无察觉吗?

一种可能的解释是“赢家效应”。

随着收益一路高歌,利益相关者——合作伙伴、银行和投资者——继续将资金投入到看似确定的事情中。信心会孕育更多的信心,直到一切崩溃。

正所谓“成也萧何,败也萧何”。杠杆能使LTCM的收益升入云端,也能将其亏损拽进无底深渊。

1998年,俄罗斯拖欠其国债就像那只扇动翅膀引起飓风的蝴蝶。当资金开始逃向流动性时,定时炸弹已经启动,信心逃之夭夭,LTCM的淘金神话逐渐瓦解,然后不复存在。

再后来,就是美联储联手各大银行组成财团对LTCM进行救助,而这次救助也向社会传递了大而不倒(too big to fail)的理念,为之后2008年金融危机中的一些事故埋下了隐患。

如果LTCM的合伙人和员工是贪婪的赌徒,或是天真的、缺乏经验的交易员,那么它的问题就会是可以预见的,也不会引起人们的兴趣。但他们两者都不是。华尔街的顶级专业人士对LTCM的合伙人怀有很高的敬意,而且在许多情况下仍然如此。

其中的问题和教训是显而易见的:

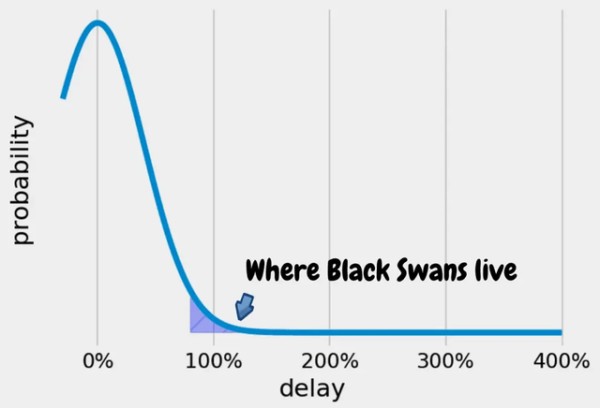

1)没有深刻理解波动性、风险和不确定性,用数学计算将不确定性视为精确可控的风险概率,并且将极小概率事件视为不可能发生,产生“零风险”收益的幻觉;

2)过度杠杆,过度借贷,流动性缺失;

3)过度自信,过于依赖模型,而模型又依赖一连串不可靠的假设(历史表现、有效市场、理性人);

4)认为市场极大概率呈正态分布的随机游走,忽视“肥尾”的存在。

“创造财富不仅仅是一个物理过程,不能仅通过因果链来解释。它不是由任何一个人所知道的客观物理事实决定的,而是由数百万人各自不同的信息决定的,这些信息在价格中沉淀下来,从而指导进一步的决策。”——Friedrich Hayek(经济学家)

除此之外,投资者还应该思考下面这些问题:

1) 大多数人既不理解风险,也不理解不确定性,这就是alpha的机会

2) 反脆弱

①一万个弹匣里只有一颗子弹②当最差的情况发生的时候怎么是对自己有利的③要做应对的话已经太晚了④wise和smart的区别故事到这里就该结束了,但天才的失败不免让人遐想:有没有另一种可能?

这个问题我们留在下一篇文章中探讨。

本文仅代表作者观点。

海量资讯、精准解读,尽在新浪财经APP

网址:聪明的“代价”:诺奖得主的溃败 https://mxgxt.com/news/view/424796

相关内容

明星、体育明星、诺奖得主,该选谁代言?企业邀请诺奖得主vs明星代言有哪些优势

诺贝尔文学奖新晋得主韩江:当代散文的革新者

品牌全生命周期建设的视角解析诺奖得主背书与明星代言谁更胜一筹

诺奖品牌代言与明星代言:性价比与影响力的深度剖析

诺奖得主代言:赋予品牌科学背书与社会责任感

诺贝尔奖得主用英语怎么说,诺贝尔的那些奖项的英文又是什么?

诺奖得主约恩·福瑟话剧《而我们将永不分离》亮相成都

周鸿祎预测诺贝尔奖项:ChatGPT或得诺贝尔文学奖

诺贝尔文学奖得主逝世 | 你迟早会在她的故事里,与自己面对面相遇