贝莱德:8万亿美元的全球资管老大是如何炼成的?

原创 田文天 奥特快谈

作者:田文天

编辑:奥特快

出品:远川国际组

这是我们远川国际组【海外投资系列】的第01篇,欢迎大家积极提意见。

2020年,新冠疫情席卷世界,环球同此凉热,但实体经济与资本市场却“一日之内,气候不齐。”IMF预测,2020年全球GDP下滑4.4%,但标普500自3月低点上涨超过65%,纳斯达克上涨44%。投资人向交易所交易基金(ETF)产品投入了7600亿美金,与2019年相比增长了34%。

而在这7600亿美金的流入中,有1850亿美金都进入了贝莱德管理的ETF产品。

作为全球资管中的巨无霸,关于贝莱德(BlackRock)的一个常见的误解是把它和黑石(BlackStone)混为一谈,甚至误以为是一家机构的两种译法。虽然两者出生同源,但其实是泾渭分明的两家机构。

1985年,苏世民与人联合创建了私募黑石集团。1988年,日后贝莱德的创始人拉里·芬克(Larry Fink)从黑石获得融资,创立了被称为黑石财富管理 (Blackstone Financial Management)的风险管理公司,不过此时仅仅作为黑石的资产管理部门。

苏世民(左一)与芬克(右一)

四年后,芬克决定自立门户,并且将公司更名为“BlackRock”(中译贝莱德)。当时,除了担心混淆,还有人担心这种保留姓氏的做法在未来会成为双方的负担,如果有一家经营得好,另一家经营不善,“分享姓氏”的做法会让“后进生”受到伤害。

不过,日后BlackRock取得的巨大成功也证明当时的担忧是多虑了。2020年第四季度,贝莱德资产规模增至创纪录的8.68万亿美元,不仅远远超过母公司黑石集团(6190亿美元),更是稳坐全球资管头把交椅。

那么,全球资管老大是如何一步步炼成的?他的核心法宝又是什么?这是本文试图回答的问题。

拉里·芬克:最早做MBS业务的人

贝莱德走到今天,首先因为其创始人拉里·芬克就是一个传奇人物。

1976年,美国货币基金市场刚刚萌发,金融创新方兴未艾。在第一波士顿债券部门工作的芬克就开始把房地产贷款打包然后分层销售,这就是2008金融危机后为人所知的抵押贷款证券(MBS)。在当时,芬克把MBS业务打造成第一波士顿的摇钱树业务,他也因此成为第一波士顿历史上最年轻的董事总经理。

然而好景不长,1986年,芬克认为利率将保持高位,他的团队也基于利率保持高位的预测在市场上建立了较高的仓位。但后来利率突然下降,此前建立的仓位遭受巨大的损失,1986年第二季度,芬克部门的亏损多达一亿美金。

于是,一夜之间,芬克从公司里的万人迷变成了大家避之不及的人,同事们也不再愿意和他在公司大厅里交流,最终芬克不得不从第一波士顿黯然离场。在第一波士顿的“高开低走”也让芬克深刻地意识到风险管理的重要性,它也把这种特质带到了他之后创建的贝莱德之中。

1980年代的华尔街交易员

1988年,芬克在苏世民支持下创建了“黑石财富管理”,几个月后就开始盈利,一年后规模翻了4倍。但两人在1994年由于薪酬发放方式和股权产生了内部争执,芬克希望与新员工分享股权以吸引人才,而苏世民则不希望黑石的持股比例进一步降低。

最终,二者分道扬镳。黑石集团把持有的股份卖给了PNC金融服务集团,而此时的“黑石财富管理”,也早已改名成了“贝莱德”。

独立后,贝莱德在不断扩张中使管理规模一直保持高速增长。1998年,贝莱德吸收了PNC的股权、流动资产与共同基金等业务。2005年,贝莱德用3.75亿美元从大都会人寿保险手中收购道富研究和管理(SSRM),同时将其共同基金部门并入旗下,开始同时提供固收类和权益类产品。

2006年,贝莱德与美银资管合并,合并后成为美国固收市场规模最大的管理人。同时,这次合并也让贝莱德的资产管理领域进一步扩展到欧洲权益市场。

时间转眼来到2009年,在金融危机席卷世界时,贝莱德也迎来了它发展历史上最重要的一次收购。

登顶铁王座:收购巴克莱iShare业务

2008年,雷曼崩塌。英国银行巨头巴克莱趁机抄底收购了雷曼。但根据监管要求,巴克莱必须补充相应的资本金,而在拒绝了英国政府的救助提议后,出售其下辖的BGI被摆上了桌面。

BGI全称为Barclays Global Investor,中文名为巴克莱全球投资,是巴克莱银行下属的资管公司。BGI不仅是当时欧洲最大的资管公司,而且其旗舰产品iShare更是在被动型产品中独树一帜,各大巨头对其都虎视眈眈。

2009年4月,出售BGI的消息传出没多久,英国私募基金CVC Capital Partners就与BGI就报价初步达成一致,打算以44亿美金收购后者的ETF部门。但当时巴克莱和CVC同意设置一段竞价期,这就给了贝莱德一次千载难逢的机会。

两个月后,一辆车窗上印着“芬克”名字的汽车停在BGI位于加利福利亚的总部外面,一下就开价135亿美金。从那时起,BGI的员工们就开始意识到他们以后将要为贝莱德工作了。收购BGI让贝莱德把业务扩展到ETF和零售投资人,同时也让贝莱德成为一家主动管理和被动管理兼具的资产管理巨头。

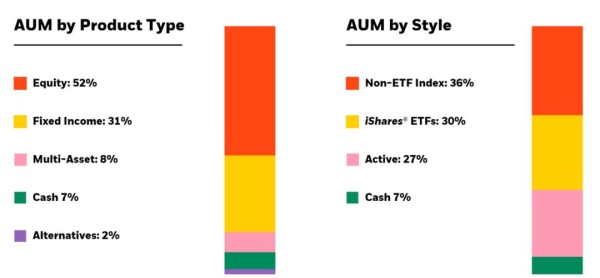

iShare ETFs占贝莱德AUM的30%。来源:贝莱德2019年报

收购完成后,贝莱德规模达到2.7万亿美金,首次成为了世界上规模最大的资产管理公司。iShares的规模也从收购完成时的3千亿美金增长到今天的2.2万亿美金。对于巴克莱来说,买雷曼卖BGI是巨大的遗憾;而对于贝莱德来说,收购BGI则是一个千载难逢的契机("once in a lifetime")。

金融危机不仅提供了让贝莱德走上资管世界铁王座的契机,也让它的另一项重要业务从幕后走向台前。

"阿拉丁":危机期间美国政府的座上宾

1994年2月,美联储5年来第一次加息(0.25%),利率走高导致债券价格大跌,固收组合遭受重创,这也是被称为债券大屠杀的一年。但贝莱德的基金相较于市场整体而言,只遭受了小规模的损失。原因便是其特有的风控系统——阿拉丁(aladdin)。

阿拉丁由贝莱德的第一位员工,也是目前的联席总裁Charles S. Hallac领导开发,命名由Asset (资产),Liability (负债),Debt(债务),Derivative Investment network(衍生品投资网络)的首字母缩写构成。作为一个终端操作系统,阿拉丁可以在不同风险情境下及时作出调整,帮助投资者更好理解投资组合的风险敞口。

阿拉丁不仅帮助了贝莱德,而且也吸引到了市场上其他机构的注意。1994年的万圣节期间,贝莱德收到了通用电气经纪子公司(Kidder Peaboddy)的电话, 希望贝莱德可以给Kidder Peaboddy持有的房贷组合估价。贝莱德从那个时候意识到阿拉丁的优势,也开始考虑将其商业化的可能性。

1999年,贝莱德决定开始对外销售阿拉丁系统。这意味着贝莱德不再只是开展资产管理业务,而是同时提供科技产品服务。2008年,金融危机爆发,全球金融机构损失惨重。贝莱德虽然也是MBS的投资者,但由于准确把控风险,其不但毫发无损,甚至还挤出5400万美元利润用于分红。

正因出色的风控能力,时任美国财政部长保尔森曾多次紧急联系芬克寻求帮助,期间芬克向财政部和联储主动提供阿拉丁来协助度量MBS市场的资产风险。而当美国政府需要外界帮助以清理美国国际集团(AIG)的有毒抵押证券资产时,美联储没有举行外部招标就把这一利润丰厚的业务交给了贝莱德。

芬克与前美联储主席耶伦,2019

金融危机后,阿拉丁的影响与日俱增。先锋和道富作为仅次于贝莱德的资管巨头都是阿拉丁的用户。世界上规模最大的养老基金,日本养老金,也用阿拉丁系统来协助管理1.5万亿美金的资产。苹果、微软、谷歌,作为美国前三大的上市公司,也都借助阿拉丁系统来管理公司大规模的现金投资组合。

阿拉丁业务的增长势头极大促进了贝莱德科技服务收入的增长,2019年科技服务作为第二大业务单元,总收入已经达到9.74亿美金,很有可能成为其下一步发展的主要增长点。

尾声

黑石(BlackStone)与贝莱德(BlackRock),虽然他们相似的名字常常让人混淆,但实际上却代表着两种截然不同的资管发展路径。

如果说黑石致力于通过积极地、主动地投资管理服务为客户创造超额收益,那么贝莱德则更精耕于通过被动投资让客户随市场起舞。换言之,黑石致力于赚超过市场的alpha,而贝莱德则把宝主要押在代表市场平均回报的beta上。

对投资者而言,主动型基金与被动型基金各有优劣。但是对机构而言,这两种路径似乎内生着一种悖论——主动型依赖明星基金经理,但明星从来难求,且业绩很难长期稳定,而一旦过于耀眼,往往又会自立门户;而被动型看似寡淡,但相对而言管理成本更低,因此或许也更容易做大。

所以,看起来是贝莱德因为收购了被动型iShare而成为了全球资管老大,但实际上要在规模上登顶铁王座,也必须以被动型产品为主,这两者其实互为因果。

2018年,中国进一步加大了对外开放的大门,芬克也在致股东信中表示,“尽管我们今天看到的全球系统存在不确定性和脱钩关系,但从长远来看,对于资产管理者和投资者而言,中国将是贝莱德最大的机会之一”。

随着越来越多海外资管巨头入华,无论是被动型还是主动型,他们在中国的故事都只是刚刚开始。

参考资料:

[1] 贝莱德官网,https://www.blackrock.com/

[2] Aladdin and the Genius that Is Larry Fink, Cognitive Finance

[3] The Tech that Made BlackRock, Institutional Investor

[4] Ten years on: Inside BlackRock’s ‘once in a lifetime’ deal with Barclays, Financial News

[5] Inside BlackRock’s ‘Once in a Lifetime’ Deal With Barclays, 10 Years Later, Barron's

[6] BlackRock: the Mr. Fix-it of Wall Street, The New York Times

[7] BlackRock’s black box: the technology hub of modern finance, Financial Times

[8] BlackRock bets on Aladdin as genie of growth, Financial Times

[9] BlackRock/Vanguard: ETF leviathans, Financial Times

原标题:《【海外投资系列】贝莱德:8万亿美元的全球资管老大是如何炼成的?》

阅读原文

网址:贝莱德:8万亿美元的全球资管老大是如何炼成的? https://mxgxt.com/news/view/322229

相关内容

登贝莱旧照曝光!3500万入队、1.35亿出走的背后故事!总价1.48亿欧元!曝巴萨付清登贝莱转会费,6年仅打进40球太可惜

100万变6亿美元!NBA商业传奇成为雄鹿小老板

8年烧光1000亿,欧洲全村的希望Northvolt是如何一败涂地的?

市值=通用+大众+宝马!越南首富的VinFast依赖宁德时代等全球600多家供应商:6.3亿美元营收如何撑起1900亿美元市值?

一个好莱坞明星如何成为投资家?

婚礼耗资44亿元,每张请柬成本5万!亚洲首富之子刷屏网络!

福布斯:詹姆斯资产超10亿美元 成首位入富豪榜的现役球员

婚礼耗资44亿元,每张请柬成本5万!亚洲首富之子刷屏网络

今夏新签的8位亿元先生本赛季表现如何?范乔丹口碑逆转 1人冲MVP